众兴菌业“沾酒”市值涨14亿,接盘圣窖酒业是“王牌”还是“烂摊子”-凯发网

文丨网络 编辑丨 网络 阅读量: 1772 2021-06-23 酒商网

被园城黄金弃子后,圣窖酒业再次找到新伙伴众兴菌业。

出品丨搜狐财经

作者丨魏茹

被园城黄金弃子后,圣窖酒业再次找到新伙伴众兴菌业。

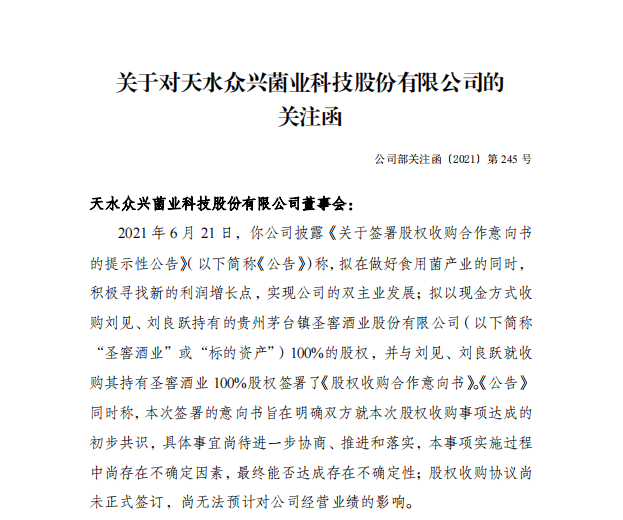

6月22日,众兴菌业收深圳证券交易所关注函,因收购一事引起的股价持续上涨以及公司相关财务情况被深交所进行问询。

如深交所问询,众兴菌业披露收购意向前后,股价实现快速攀升。根据搜狐财经盘点,众兴菌业披露收购前一周,其总市值约28.7亿元;披露收购意向后,其连续两个交易日实现一字涨停,总市值更是快速增长。

6月23日众兴菌业开盘再次实现一字涨停,报11.66元/股。截至发稿前,其总市值已达42.88亿元,一周内总市值增长14.18亿元。

一纸关注函的下发,打破了众兴菌业“速战速决”的收购计划。

根据意向书披露,此次交易不构成关联交易,亦不构成《上市公司重大资产重组管理办法》规定的重大资产重组。

按照中国证监会规定,未构成重大交易重组,收购以现金交易方式,且不涉及借壳收购,此番交易将不需经证监会审核。

“现金收购”短短四个字的背后,却隐含了双方各自所图的利益。

不同于上次联姻园城黄金的交易条件,圣窖酒业选择择一次性现金支付“套现”,众兴菌业则借酱酒热挤入白酒板块,收益资本市场的同时,试图提升自身业绩。

如此各取所需的现实摆在面前,让业内对这组“酒菜”搭配持谨慎态度,毕竟以利好条件炒作股价在资本市场也已司空见惯。

在北京上兵伐谋品牌机构首席顾问刘立清看来,众兴菌业接盘圣窖酒业,完全被当成了“冤大头”,圣窖酒业持股人套现意图明显。圣窖酒业虽身在茅台镇但优势依旧不突出,而其持股人也无非是趁势酱酒热将手中的“烂摊子”加速转出。

相左证监会规定的收购意向书

众兴菌业于日前发布公告称,公司拟以现金方式收购刘见、刘良跃持有的圣窖酒业100%股权,且已就收购事项与二者初步达成合作意向,并签署《股权收购合作意向书》。

除了现金交易,意向书中对此次收购定义为“不构成关联交易,亦不构成重大资产重组”。

搜狐财经查阅证监会发布的《上市公司重大资产重组管理办法》显示,根据第一章第十二条规定,购买、出售的资产总额占上市公司最近一个会计年度经审计的合并财务会计报告期末资产总额的比例达到50%以上;购买、出售的资产在最近一个会计年度所产生的营业收入占上市公司同期经审计的合并财务会计报告营业收入的比例达到50%以上;购买、出售的资产净额占上市公司最近一个会计年度经审计的合并财务会计报告期末净资产额的比例达到50%以上,且超过5000万元人民币。符合以上任一标准,即构成重大资产重组。

根据众兴菌业2020年财报显示,报告期内,其实现营收约14.83亿元;截至报告期末,众兴菌业资产总额约55.82亿元,净资产额约27.29亿元。

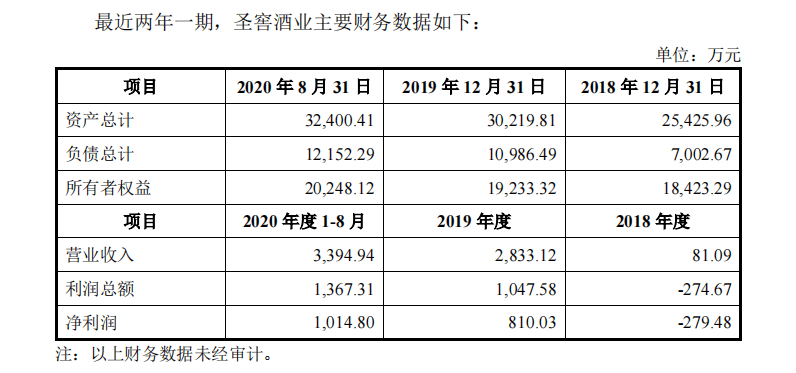

由于双方收购处于初步意向期,上市公司暂未披露收购标的主要财务数据。根据园城黄金此前披露圣窖酒业财务数据显示,截至去年8月末,圣窖酒业资产总额约3.24亿元。

对照《上市公司重大资产重组管理办法》规定,圣窖酒业资产总额或难以企及上市公司资产总额50%即27.91亿元,亦难以符合上市公司营收50%即7.42亿元,以及上市公司净资产额50%即13.65亿元,但却符合“超过5000万元”这一条件。

对比来看,收购意向书中所提及“不构成重大资产重组”并不一定成立,后续双方或对收购方式进行相应修改。

收购意向书相左证监会规定的同时,深交所也送来了一纸关注函,要求其对收购支付资金能力、圣窖酒业业绩增长合理性等问题做出相应说明。

根据园城黄金此前披露,2018年-2020年前8个月,圣窖酒业实现营收81.09万元、2833.12万元以及3394.94万元,2019年实现营收增长3393.80%。其实现净利润-279.48万元、810.03万元和1014.80万元。可见,2019年圣窖酒业不仅实现扭亏为盈,净利更是增长近5倍。

如此“亮眼”的业绩增速,连营收体量超过20亿元同在茅台镇的国台酒业都“望尘莫及”。根据国台酒业招股书,2019年其实现营收18.88亿元,同比增长约60%。国台酒业增长最快的营收增速也仅有105%。

值得关注的是,上交所也曾因“圣窖酒业的业绩增长合理性”对园城黄金下发问询函,要求披露圣窖酒业业绩大幅增长原因与合理性,并说明其盈利能力是否具备可持续性。

一周后,上交所并未等来园城黄金的问询回复书,而是“终止重大资产重组”的公告。而按照园城黄金解释,终止收购原因为“多轮谈判后,双方无法就标的公司估值达成一致”。

对此,白酒营销专家蔡学飞向搜狐财经表示,随着酱酒高热,圣窖酒业存在业绩快速增长的一定可能性,但亦不排除企业存在通过内部实现快速的扩张的资本经营手段。

各自取利的买卖,“未关联”的经营

在一份曾让“前任”退缩的问询函面前,相较于园城黄金部分发行股份的交易,众兴菌业与圣窖酒业的“未构成关联交易”的关系,双方的“一锤子买卖”则让这场交易显得更加不堪一击。

根据收购意向书,众兴菌业欲求“双主业发展”以及“新的利润增长点”。

搜狐财经盘点发现,2016年-2020年,众兴菌业实现净利润分别为1.59亿元、1.42亿元、1.12亿元、0.68亿元和1.89亿元,分别同比增长38.58%、-10.24%、-21.32%、-38.89%和176.24%。

尽管众兴菌业于2020年实现净利增长,但2017年至2019年其连续三年出现净利下滑。

同时,从收购意向书披露后众兴菌业资本市场走势,这笔交易显然不是拯救业绩这么简单。

根据同花顺数据统计,6月15日-23日,众兴菌业累计涨幅达49.30%,总市值增长超14亿元达42.88亿元,并于披露收购意向后,连续收获3个涨停板。而众兴菌业近一年也仅有7次涨停。

对此,蔡学飞表示,资本市场类似炒作并不少见,如宝德股份、海银系与名品世家、大豪科技与红星股份、以及st亚星与景芝股份。但目前股民对于白酒板块依然追捧,资本市场便存在操作空间。

刘立清也认为,圣窖酒业与众兴菌业的交易,是资本追逐酱酒热的典型案例。但“金针菇搭上酱酒”,这艘船能否驾驭还有待观察。酱酒热虽是明确趋势,但圣窖酒业在品牌、主导产品以及渠道市场均未有明显优势。因此,圣窖酒业这瓶酒也仅是为众兴菌业在资本市场增加噱头,背后也透露出圣窖酒业意在趁酱酒热四处找买家“卖个好价钱”。

刘立清进一步表示,酱香酒白酒品牌企业发展需要深厚功力,包括完善生产工艺标准、长期重资产投资、以及庞大的品牌塑造能力和市场开拓能力,且形成市场规模还需5-10年。

这也再次道出了众兴菌业与圣窖酒业交易关系的脆弱性。

根据收购意向书,此次收购也并未构成关联交易。截至目前,圣窖酒业与众兴菌业或其关联方未存在任何控股关系。

未存在关联则意味着若交易成行,圣窖酒业持股人即可完成“套现”退场,圣窖酒业后续发展以及上市公司未来走势,均不会对当前持股人造成任何利益影响。同时,与“股权激励制度”相似,由于圣窖酒业的相关人员并未与上市公司构成关联性,因此对于圣窖酒业后续经营发展亦可能力不从心。

深交所也同样对此提出问询。根据关注函显示,要求众兴菌业结合现有人员结构、在白酒行业人才储备以及圣窖酒业的技术储备、上下游渠道等情况,说明跨界收购的可行性及未来整合计划,双方现有业务能否形成协同,是否具有足够能力经营酒业资产,以及能否对标的资产实现有效控制。

公开资料显示,圣窖酒业位于茅台镇7.5平方公里酱酒核心产区,目前已实现储酒6万吨、年酿酒3500吨的生产能力。对比国台酒业,2019年酱酒产量已达到5274.68吨。

同时,搜狐财经在圣窖天猫旗舰店看到,其高端酒零售价均在600元以上,但销量多为1笔甚至0,而销量最高的酒为售价43元/瓶的圣窖53度大曲,月销量为87笔。

对比国台酒业天猫旗舰店,销量最高产品为国台国标酒小酒版,零售价119元/瓶,月销量达到400 ,其核心单品国台国标酒2015年月销量也达到69笔。

两者相比,同为传统渠道为主的圣窖酒业与国台酒业,圣窖酒业各单品的销量未免寒酸。

蔡学飞向搜狐财经表示,作为茅台镇中小型酒企,圣窖酒业具备核心酱酒产区优势,但其规模较小、生产能力有限、主导品牌不强势且销售网络覆盖较窄;快速实现资本化会是其短期内提高体量和影响力的捷径,而众兴菌业也可在资本市场实现上涨。但由于圣窖酒业自身品牌局限性,导致在白酒板块甚至在茅台镇其品牌估值并不高。

刘立清进一步表示,目前茅台镇整体刮起“酱酒热风”,但大多数酱酒企业均是以售卖基酒为生计。圣窖酒业在生产工艺、基酒储存、主流产品、以及市场占有率等方面均值得怀疑。此时,以食用菌为主业的众兴菌业经营白酒品牌的市场难度可想而知。

声明:

1、上述内容系本网编辑转载,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

2、如涉及作品内容、凯发网的版权和其它问题,请在30日内与本网联系,我们将在第一时间删除内容!

3、本站文章凯发网的版权归原作者所有,内容为作者个人观点 本站只提供参考并不构成任何投资及应用建议。

本站拥有对此声明的最终解释权